【QRコード決済】が儲からない理由|日本はなぜ現金主義?

日本でQRコード決済が普及しにくい理由を徹底解説。 クレジットカードやSuicaなど既存サービスの存在、海外との環境の違い、店舗側の導入メリットの乏しさなど、日本独自の事情をわかりやすく紹介します。

目次

おすすめ・人気記事

QRコード決済はなぜ儲からないのか

近年、PayPayやLINE PayをはじめとするQRコード決済サービスが急速に普及しています。 しかし、その一方で「ビジネスとしては儲からない」と指摘されることも少なくありません。その背景には、QRコード決済のビジネスモデルと、抱える課題があります。

本記事では、QRコード決済がなぜ利益を生みにくいのか、2つの主な理由に分けて解説します。

QRコード決済のビジネスモデルとは?

QRコード決済の収益源は主に以下の2つです。

- 加盟店舗からの手数料収入

- 利用データの企業向け提供による収益

店舗が支払う手数料は、一般的に3%前後が主流です。 つまり、QRコード決済が利用されるたびに、その金額の約3%がサービス運営企業の収益となります。

また、将来的には膨大な決済データをAIで解析し、マーケティングなどに活用することで企業へのデータ提供ビジネスが期待されています。 ただし、こちらは「利用者が十分に集まってから」初めて成立する収益モデルであり、現時点では実現段階には至っていません。

こうした背景から、各社はキャンペーンによるポイント還元などを通じて、利用者の囲い込みに注力しているのです。

理由1:手数料で稼げない構造

QRコード決済が儲からない最大の理由は、「手数料競争が激しく、収益化が難しい」という点です。

一般的に、現金以外の決済手段には手数料が発生します。 クレジットカードの手数料は3〜5%が相場で、Suicaや楽天Edyなどの交通系・電子マネーもこれに準じた割合を設定しています。 QRコード決済も同様に3%程度の手数料を取るのが一般的です。

しかし、クレジットカードには「後払い」の性質があり、カード会社が利用者の代わりに立替払いを行います。 そのため、利用者が支払い不能になるリスク(=貸し倒れリスク)をカード会社が負っており、店舗が手数料を支払うことに合理性があります。

一方で、SuicaやQRコード決済は「前払い」または「即時引き落とし」の仕組みであるため、貸し倒れリスクがありません。 にもかかわらず、クレジットカードと同等の手数料を取る構造には、店舗側から不満の声が上がるのも無理はありません。

そのため、LINE Payが手数料無料化を打ち出したように、今後は業界全体で「手数料の引き下げ競争」が激化することが予想されます。 結果として、QRコード決済事業者は手数料収入だけではビジネスが成立しにくい状況に置かれているのです。

理由2:ユーザー体験としての不便さ

QRコード決済が普及しづらいもう一つの理由は、「操作が煩雑で、他の決済手段と比べて不便」だという点です。

たとえば、クレジットカードはレジでカードを差し出すだけ。 SuicaやiDなどの電子マネーは端末にタッチするだけで支払いが完了します。 一方、QRコード決済はスマートフォンを取り出し、アプリを立ち上げ、QRコードを表示または読み取るなど、複数の操作が必要です。

このような手間の多さが、利用者の利便性を下げているのは明らかです。 さらに、一部のQRコード決済サービスは、利用にあたってクレジットカードの登録を求める場合もあります。 それであれば、最初からクレジットカードを使ったほうがスムーズです。

加えて、日本では今なお現金主義が根強く、日常の支払いで小銭を使う人も多く見られます。 利便性の高い決済手段が整備されているにもかかわらず、現金を好む傾向は、QRコード決済の普及をさらに難しくしている要因の一つです。

まとめ:今後の展望は「データ活用」にかかっている

現時点では、QRコード決済が手数料収入で十分な利益を上げるのは難しく、ユーザー体験としても課題を抱えています。 そのため、今後の成長は「収集した決済データの活用による新たなビジネスモデル」の構築にかかっていると言えるでしょう。

就職活動中の皆さんにとっては、このような現状を理解することで、フィンテック業界や決済関連ビジネスへの理解が深まるだけでなく、業界分析や志望動機の質も高められるはずです。

なぜ日本では「現金主義」が根強いのか?

コンビニや飲食店のレジで、財布の中の小銭を探して手間取っている――そんな光景を日常的に目にする人も多いのではないでしょうか。 キャッシュレス決済が普及する中でも、日本では現金主義が根強く残っています。クレジットカードや交通系ICカードを持っていても、あえて現金を使う人が少なくありません。

その理由には、いくつかの背景があります。

理由1:お金の管理がしやすいという安心感

カード払いや電子マネーでは「いくら使ったのか」が感覚的につかみにくいという声があります。 実際に、非現金決済では無意識に支出が増える傾向があることが、様々な研究でも明らかになっています。

1990年代には「カード破産」が社会問題になったこともあり、「使いすぎのリスク」を避けるため、現金での管理を重視する消費者は今も少なくありません。

理由2:キャッシュレス非対応の店舗が多い

特に中小の飲食店や小売店では、クレジットカードやQRコード決済に対応していないこともよくあります。 その理由の多くは、「決済手数料の負担」。導入費よりも、毎回かかる手数料が経営を圧迫してしまうため、現金決済にとどまっているケースが多いのです。

このように「使えない店がある」以上、消費者も現金を持ち歩く必要があり、結果として現金での支払いが習慣になります。

理由3:現金に対する信頼性が高い

日本のお札は偽造防止技術が非常に高く、偽札が出回る心配はほとんどありません。 さらに、ATMが街中に豊富にあり、現金を手に入れる手段も整っています。誰でも・どこでも・確実に使える、という安心感が現金の大きな強みです。

一方で、キャッシュレス決済には、不正利用や端末トラブル、再発行の手間といったリスクも存在します。 「確実で便利なのは、結局は現金」という意識が強く根付いているのです。

海外ではなぜキャッシュレスが普及したのか?

日本では現金主義が根強い一方、海外ではQRコード決済やクレジットカードがすでに一般的です。 その背景には、それぞれの国や地域における経済事情や文化の違いがあります。

ここでは、欧米・韓国・中国のキャッシュレス普及の背景を見ていきましょう。

欧米:「借金」に対する意識の違い

クレジットカードは、基本的に「後払い=借金」の仕組みです。 日本では「借金=悪いもの」というイメージが強く、カード利用に抵抗を感じる人も多いのが現状です。

しかし欧米では、借金を前提とした経済行動が一般的。 特にアメリカでは、インフレが常態化しており「今日の1ドルは明日には価値が下がる」という意識があります。 そのため、「今のうちに買ったほうが得」という発想から、カードを積極的に使う傾向が強くなっているのです。

バブル崩壊後の日本で「借金は危険」というイメージが定着したのとは、対照的な文化的背景といえるでしょう。

韓国:国家主導でキャッシュレスを促進

韓国はクレジットカードの普及率が80%を超え、世界でもトップクラスです。 この背景には、1997年のアジア通貨危機があります。

危機を受けてIMFからの支援を受けた韓国政府は、財政再建の一環として消費を促進し、脱税を防ぐためにクレジットカードの利用を奨励しました。 例えば、

- カード利用で所得税の控除

- 宝くじが当たるキャンペーン

- 店舗にはカード決済の導入義務

など、国策として本格的な普及策が取られました。

こうした制度的支援が、キャッシュレス社会を急速に進めたのです。

中国:取引の「信頼性」を確保するために

中国では、かつて偽ブランド品や代金未着トラブルが多発しており、取引の信頼性が大きな課題でした。 この問題に取り組んだのが、EC大手のアリババ集団です。

アリババはQRコード決済サービス「Alipay(アリペイ)」を導入し、利用者の信用スコアを蓄積。 たとえば「シェア自転車をきちんと返却する」「正規品を販売する」などの実績をもとに、信頼できる取引環境を構築しました。

つまり、QRコード決済は目的ではなく「信頼できる社会」の手段だったのです。

現在では、QRコード決済はやや時代遅れとなりつつあり、顔認証決済のような新しい手段に移行しています。

日本企業がQRコード決済に参入する理由

表面上は「戦略」だが、実際は思考停止の模倣!

キャッシュレス化が進む中、QRコード決済に新たに参入する日本企業が後を絶ちません。 しかし、ユーザーにとっては「不便」「使う理由がない」と感じる場面も多く、現状では普及しきれていないのが実情です。 それでも企業がこの分野に参入する背景には、いくつかの要因があります。

「ブルーオーシャン」への期待と誤解

QRコード決済市場は、日本では現金支払いが主流であることから、「まだ競争の少ない未開拓市場(ブルーオーシャン)」と見なされがちです。 そのため、「いまのうちに参入すれば、大きなシェアを獲得できるのでは」という考えが広がっています。

また、いち早くプラットフォームを構築し、ユーザーと加盟店を囲い込むことができれば、 利用データを活用した新たなビジネス(いわゆる「プラットフォーム戦略」)に発展させられるという見通しも、多くの企業を惹きつけています。

しかし実際には、日本ではこれまでにも多くの電子マネー(Suica、Edy、iDなど)が普及を目指して挑戦してきましたが、大きな成功を収めるには至っていません。 特に楽天の「Edy」も苦戦を強いられたにもかかわらず、再びQRコード決済に挑戦するなど、過去の失敗からの学びが十分に活かされていないようにも見えます。

「導入コスト」をクリアすればいいという誤解

企業の多くは、QRコード決済が広がらない原因を「導入コストの高さ(イニシャルコスト)」だと考えています。 しかし、実際に店舗経営者の立場に立てば、もっと大きな障壁は「決済手数料の高さ(ランニングコスト)」にあります。手数料が売上を圧迫するため、小規模店舗ほど導入に踏み切りにくいのが現実です。

さらに、日本では現金の利便性が非常に高く、消費者側にも「QRコード決済が使えなければ困る」と感じる機会はそれほど多くありません。

データ活用のビジョンが不明確

QRコード決済の普及によって得られる「ビッグデータ」も、多くの企業が重視しています。 しかし、そのデータを活用して「何をするか」が曖昧なまま進められているケースも少なくありません。

例えば、購買傾向を分析して広告を配信するといった手法は、すでにGoogleやAmazonが高精度で実施している領域です。 差別化や有効な活用戦略がないままでは、データを持っていても大きな成果にはつながりにくいでしょう。

安易な参入が失敗を招くことも

過去には「7Pay」のように、他社に追随する形で急いでサービスを立ち上げた結果、セキュリティ面での不備によりサービス終了に追い込まれたケースもあります。 こうした事例からも、「流行に乗る」だけでなく、長期的視点での戦略設計が重要であることが分かります。

まとめ

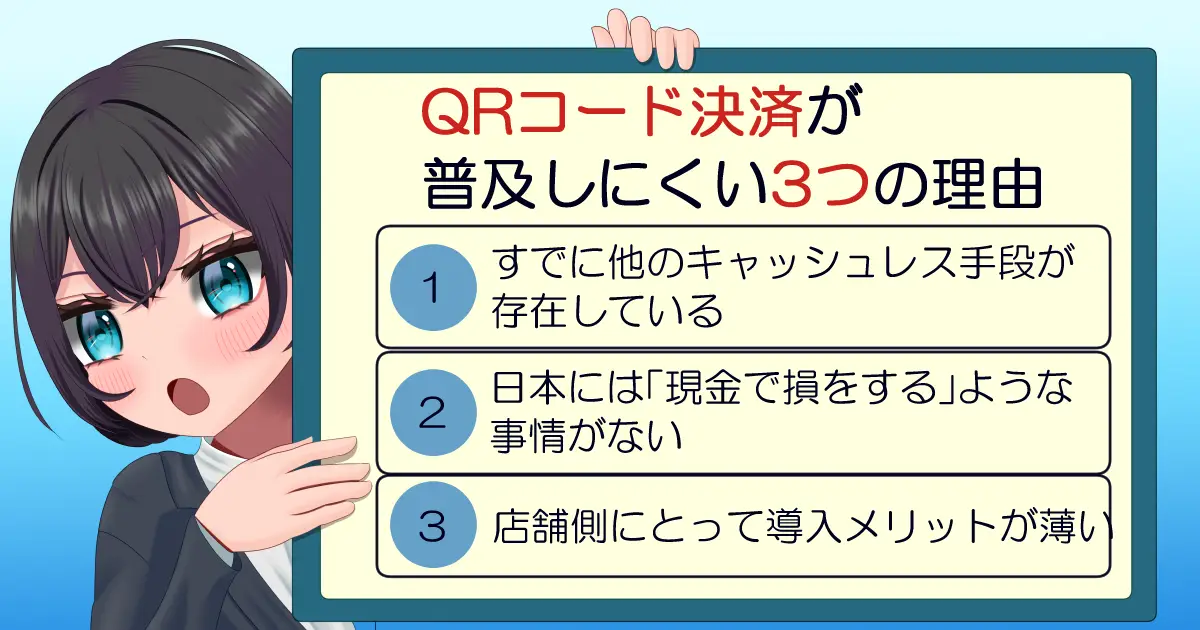

日本でQRコード決済が流行らない理由は、次の3点です。

- すでに他のキャッシュレス手段が存在している

- 日本には「現金で損をする」事情がない

- 店舗側にとって導入メリットが薄い

こうした背景から、QRコード決済は単なる技術革新ではなく、「本当に必要とされるか」「使いやすさや経済的メリットがあるか」といった視点での戦略設計が重要となります。 企業の動きを見る際も、こうした本質的な要素に注目してみると、より深い理解が得られるでしょう。