新卒で【地銀はやばい!】将来性は皆無|就職はやめとけ

地方銀行への就職はやめとけ!それは将来性がない・ブラックな職場・経営状態もやばいというオワコンの極みだからです。 リストラや淘汰は間違いなく起き、今の「高収入」というメリットさえ、いつなくなるかわかりません。「地方銀行は勝ち組」などとは、決して思ってはいけません。 メガバンクですらやばいのに、地銀の未来は暗黒です。もはや政府支援なしに黒字を確保することもできません。

この記事の要点

- 地銀は本業が儲からない!

- メガバンクに対して致命的な弱点が多すぎる!

- それを解決する手段がない!

- パワハラ・厳しいノルマ・友達をなくすデメリットは健在

おすすめ・人気記事

地銀がやばい5つの理由

地銀がやばい理由は、次の5つです。

- 融資の借り手がいない!

- 金利が低いまま20年経った

- メガバンクに比べて客層が劣る

- 地方衰退の時代なのに、地域限定である

- これらを解決する手段がなく、将来性がない

1.融資の借り手がいない

バブル崩壊以降、日本人は借金が嫌いになってしまった!

地銀がやばい理由として最大のものが、融資の借り手がいないというものです。

銀行の本業は「お金の貸し出し」ですが、貸出業務の調子を表す指標に預貸率というものがあります。 これは「貸出金」を「総預金」で割り算して算出します。バブル期以前は100%を超えるのが普通だった指標が、 ここ20年間75%前後で停滞しています。

要は、お金を借りてもらえないまま何十年も経ったというわけです。

| 時期 | 預貸率 | 総預金 | 貸出金 |

|---|---|---|---|

| 2002年8月 | 74.3% | 1,790,332 | 1,330,699 |

| 2007年8月 | 74.8% | 1,920,186 | 1,436,799 |

| 2012年8月 | 73.8% | 2,190,336 | 1,616,892 |

| 2017年8月 | 76.2% | 2,544,989 | 1,940,506 |

| 2022年8月 | 75.4% | 3,196,865 | 2,411,847 |

2.金利が低い

お金を貸しても儲からない!

銀行がやばい理由として2番目が、金利が低いというものです。 2024年、日銀がマイナス金利を解除しました。ですが、これで解決ではありません。

問題なのはみずほ銀行の長期プライムレートです。 すべての銀行が伝統的に、みずほ銀行の公表する「長期プライムレート」に合わせて貸出金利を設定します。 この数値は日銀の政策に関係なく、借り手が多ければ増えますし、借り手が少なければ減ります。

それがかつてバブル期以前は5~9%もあったのが、2000年代に入ってからは1.0~2.5%程度を停滞しています。 本来、低金利であれば借り手が増えて金利が上がっていくはずなのですが、 「長期プライムレートが変わらない」ということは、金利が安くてもお金を借りる人がいないということです。

| 時期 | みずほ銀行の 長期プライムレート |

|---|---|

| 2002年8月 | 1.90% |

| 2007年8月 | 2.55% |

| 2012年8月 | 1.25% |

| 2017年8月 | 1.00% |

| 2022年8月 | 1.20% |

3.客層が劣る

優良顧客はメガバンクに取られている!

地銀は、メガバンクに対して客層が劣るという弱点を抱えています。

銀行にとって「良い顧客」とは「よく借りて、よく返してくれる会社」ですが、 そのような優良企業はメガバンクに囲い込まれています。 会社は商慣習として、「1行と取引を集中して優遇されたい」という思惑がありますので、地銀のつけこむ余地はありません。

すると地銀は、メガバンクがえり好みして「相手にしない会社」を顧客にするしかありません。 つまり「あまり借りてくれないし、返してもらえない可能性もある」というわけです。 不良債権リスクが高いので、保険をかけたり引当金を用意しなければならず、利益が出にくいのです。

4.地域限定である

衰退する地方から出ることができない!

地銀は、地域限定であるという弱点も抱えています。

「地方銀行」とは言っても法律でそのように決まっているのではなく、地銀が勝手に地方に引きこもっているのが現実です。 一方で地方衰退が叫ばれて久しいですが、地域限定では融資の借り手がますます減っていく状況にあるわけです。

「融資の借り手がいない」という状況で「地域に引きこもっている」のは、「利益を追う気がない」のと同じであり、 それどころか地方経済が衰退していくのと同時に縮小均衡していくのですから、 地銀はやばいと言わざるを得ません。

5.将来性がない

これらを解決する手段がない!

地銀には、将来性がありません。

詳しくは後述しますが、上記の「地銀がやばい理由」を解決する手段がないのです。 日本人が「借金嫌い」になってしまったのはバブル崩壊後ですが、それが「借金好き」に戻る見込みはありません。 そして良くも悪くも一般企業が儲かっているためにお金を借りる必要がないのも大きいですね。

また新規顧客の開拓は不可能で、どこへ行ってもメガバンクかそのエリアの地銀が優良顧客を囲い込み済みです。 新規事業をやろうにも、法的規制で固められていて身動きが取れません。 地銀には合併か、縮小かのどちらかしか残されていないのです。

地方銀行に将来性がない理由

地銀に将来性がない5つの理由!

地方銀行には将来性がありません。その理由は次の5つです。

- 新規顧客の開拓が不可能

- 銀行改革を妨げるセーフティネットの存在

- 経営陣に銀行改革をするメリットがない

- 規模が小さい弱点

- 法的規制のため新規事業ができない

1.新規顧客の開拓が不可能

どこへ行っても他の銀行が開拓済み!

地銀の将来性がない最大の理由が、新規顧客の開拓ができないことです。

先ほども触れましたが、会社はメインバンクを1行に決めて、「取引実績を積み上げて優遇されたい」という思惑があります。 つまり、大企業・中小企業ともにそれぞれメガバンクやそのエリアの地銀に、すでに囲い込まれているのです。

簡単に言い換えればどこへ行っても他の銀行が開拓済みであり、自分のエリアを出て行こうとすると、 他の銀行が相手にしないような顧客を取り込むしかありません。

こうなると自分の地域を出て勝負するにはリスクが高く、顧客を獲得できる見込みもないのです。

2.銀行改革を妨げるセーフティネットの存在

どうせ国が助けてくれるという安心感!

地銀が将来性のないまま改革すらロクに進められないのは、 「どうせ国が助けてくれるという安心感」があるためです。 そのセーフティネットは、預金保険法という法律に規定されています。

第一条

この法律は、預金者等の保護及び破綻金融機関に係る資金決済の確保を図るため、 金融機関が預金等の払戻しを停止した場合に必要な保険金等の支払と預金等債権の買取りを行うほか、 破綻金融機関に係る合併等に対する適切な資金援助、金融整理管財人による管理及び破綻金融機関の業務承継その他の金融機関の破綻の処理に関する措置、 特定回収困難債権の買取りの措置、金融危機への対応の措置並びに金融機関等の資産及び負債の秩序ある処理に関する措置等の制度を確立し、 もつて信用秩序の維持に資することを目的とする。

法律なので難しく書いてありますが、簡単に言い換えれば「銀行が破綻したら国のお金でなんとかする」という法律です。

実はリーマンショックの後、国際合意によってG-SIBsに三菱UFJ銀行、三井住友銀行、みずほ銀行が指定され、 基本的に国は銀行を助けないという方針が世界的に決まりました。

これは、リーマンショックが過度なリスク選好により危険な投資に走ってしまったために起きたという事実を反省し、 「銀行は国を頼りにせずもっと責任をもって経営しろよ」という意味なのですが、 日本には合意に逆行して銀行の苦境時に公的資金を注入する制度があります。 (海外からは『日本はダブルスタンダードではないか』と批判されることがありますが、当然ですね)

それが預金保険法であり、条件に合致すれば破綻した銀行は公的資金の注入を受けることができます。 ですから、地銀・第二地銀には「最悪の場合は国が助けてくれるから」というモラルハザードが起きているのではないかという指摘があります。

銀行が倒産すると1000万円を超えた預金はパアになりますので、その銀行の関係者はパニックに陥ります。 リーマンショックのように恐怖感が連鎖して、取り付け騒ぎになる事態も予想されますので、 日本政府としては「銀行の責任ある経営」よりも「銀行を倒産させないこと」を優先しているとも言えます。

しかし、このような強力なセーフティネットがある以上、セーフティネットのない一般企業に比べて、 銀行改革が進まないのも納得できます。

3.経営陣に銀行改革をするメリットがない

地銀の経営陣は、逃げ切ったほうが得!

問題だらけの地銀はリストラが急務ですが、銀行改革は遅々として進みません。 なぜなら、地銀の経営陣は逃げ切ったほうが得だからです。

どこの地銀もすでに「従業員が出世して役員になった」というサラリーマン経営者であり、 20年後・30年後の未来は自分に関係ありません。 ところが一方で、もしリストラをすれば、悪者として歴史に名前が残ります。

また銀行改革に失敗して余計に経営が悪化しても、やはり悪者扱いです。 仮に成功して利益が増えたとしても、サラリーマン経営者なので役員報酬がちょっと増えるだけで終わりです。 要するに、経営陣が銀行改革をするメリットがないというわけです。

4.規模が小さい弱点

預金の少なさは弱点でしかない!

地銀の弱みには「規模が小さい」ことも挙げられます。 これはかなり致命的で、「合併」以外に解決する方法がありません。

融資にしても、国債投資や日銀預金にしても、金額が大きければ大きいほど利息も多くつきます。 100兆円の1%は1兆円ですが、1兆円の1%は100億円にしかなりません。 取り扱える金額が小さいということは、その分利益も少ないということです。

確かにマイナス金利政策は解除されましたが、預金が少ないので恩恵はあまりないのが現実です。

また規模が小さいということは、多額の資金を必要とする大企業に対応することができないということです。 必然的に顧客は地方の企業に限られるようになり、大規模化するには顧客の企業に成長してもらうしかありません。 ですが、顧客が成長して大企業になったら、その顧客はメガバンクに奪われてしまいます。

そのため現状では、規模が小さいのは弱点でしかないのです。

5.法的規制のため新規事業ができない

有利になりすぎるので新規事業が規制されている!

地銀の将来性がない理由として、法的規制が強く影響しています。

地銀の合併は少しずつ進んでいますが、独占禁止法の関係であまりスピード感がありません。 また新規事業をやりたいのですが、多額の現金を持つ銀行が市場に参入するとあまりにも有利すぎることから、 多くの規制がかかって新規事業はできません。

例えばコンビニのセブンイレブンは「セブン銀行」によって銀行業に参入できます。 ですが、銀行はコンビニ業界に参入できません。あまりに有利すぎるからです。

とはいえ、融資で将来性が見込めない以上は、融資以外で稼ぐ必要があります。 それが「保険や投資信託の販売」なのですが、今度はそれが就職するとやばい理由になります。

地銀の強みなどない!

地銀に強みはない!

地銀に強みはありません。 銀行に求められる役割とは、「将来性のあるビジネスに資金を融通し、ビジネスの成長を助ける」ことです。 ここに「地銀にしかできない地銀の役割」はないのです。

地銀とメガバンクの違いは、「全国区か、狭い地域に引きこもっているか」のただ一点です。 両者に法的な区別はなく、特定のエリアから出て行かない銀行が「地方銀行」と名乗っているのです。 しかし、そんなことは顧客にとって関係ありません。「自社ビジネスの将来性を理解してくれる銀行」ならどこでも同じだからです。

「新規顧客の開拓が不可能」でも解説した通り、すべての地域が他の銀行によって開拓済みですから、 出遅れた地銀はもはや「自分の縄張り」から出ることができません。 その弱みを「地域密着」「地域の発展」と苦し紛れに言い換えていますが、そんなことはメガバンクにもできます。

メガバンクは「支店」が絶大な権力を持っていますから、支店ごとに地域密着ができ、 その地域ならではのサービスも可能です。地銀にできて、メガバンクにできないことはないのです。 預金規模で劣る地銀は企業の資金需要にこたえることができず、その分弱みしかないというわけです。

しかし、メガバンクはその規模ゆえに、顧客を選ぶことができます。 財務内容が悪い、ビジネスの将来性がアヤシイといった企業には、メガバンクは融資を断ることができます。 これを金融用語で「与信が悪い」と言いますが、そんな与信の悪い企業の受け皿になっているのが地銀です。

本当は地銀も与信の良い企業にお金を貸したいのですが、優良企業はメガバンクに取られてしまっているので仕方がありません。 「仕方なく」与信の悪い企業にお金を貸しつけるのですが、貸し倒れも多いので、すべての地銀で「貸出」では利益が出ず、赤字の場合が多いです。

これをそれっぽく言い換えたのが「地銀は中小企業のための銀行」という言葉で、 なにもそれが地銀の役割だというわけではないのです。

地銀に就職するデメリット

デメリットだけはメガバンクと一緒!

地方銀行に就職するデメリットは、次の3つです。

- パワハラ地獄であること

- プライベートがないこと

- 友達をなくすこと

1.パワハラ地獄であること

銀行はパワハラ地獄!

まず1つ目がパワハラ地獄であることです。 不正融資問題に揺れるスルガ銀行では、第三者委員会がパワハラの実態を公表しました。

- 毎月、月末近くになってノルマが出来ていないと応接室に呼び出されて(バカヤロー)と、 机を蹴ったり、テーブルを叩いたり、1時間、2時間と永遠に続く。給料返せなどと、どなられる。

- ノルマが出来ないと夜の10時過ぎても帰れない。残業代など支払われるはずがない。

- 「なぜできないんだ、案件を取れるまで帰ってくるな」といわれる。首を掴まれ壁に押し当てられ、 顔の横の壁を殴った。

- 数字ができないなら、ビルから飛び降りろと言われた。

- チーム全体を前に立たせ、できない理由を言わされた。時間は2時間以上にのぼり支店の社員の前で給与額を言われそれに見合っていない旨の指摘を受け、 週末に自身の進退(退職)を考え報告を求められた。

- 上司の机の前に起立し、恫喝される。机を殴る、蹴る。持って行った稟議書を破られて投げつけられる。

- ものを投げつけられ、パソコンにパンチされ、お前の家族皆殺しにしてやるといわれた。

※いずれも上記リンク先の「第三者委員会調査報告書(全文)」173-176頁(PDFファイルを開く)

こういったパワハラはスルガ銀行特有の問題ではなく、メガバンク、その他の地銀、比較的ホワイトだと言われる政府系銀行ですら同じようなことが行われています。 「パソコンにログイン履歴を残さないため」にパソコンを使わずにサービス残業をするという話もあります。

2.プライベートがないこと

銀行員にプライベートはない!

2つ目のデメリットがプライベートがないことです。 銀行では資格ごとにポイントが設定され、「入行何年目までに資格ポイントをいくつ稼がなければならない」と決まっています。 もし残業が早く終われば無給の勉強会に参加させられ、帰れても資格の勉強に時間を取られます。

さらに土日の片方は「社内イベント」でゴルフなりボウリングなり飲み会なりが開催され、強制参加です。 空いたほうの休日も資格の勉強ですから、プライベートな時間は事実上、ありません。

3.友達をなくすこと

友達を売らないとノルマが達成できない!

3つ目のデメリットが友達をなくすというデメリットです。本業の法人融資で稼げない銀行は今、 消費者金融と投資信託の販売で稼いでいます。 さすがに友達にカードローンをすすめることはありませんが、投資信託は販売ノルマがあります。

投資家の世界では、「銀行や証券会社で投資信託を買ってはいけない」ことはもはや常識になっています。 というのも、銀行は「販売手数料を稼げる金融商品」を売るのであって、「顧客が儲かる金融商品」を売るわけではないからです。 販売手数料が高い金融商品は、その手数料の分、最初から投資家が損をすることが決まっているのです。

特に「海外通貨」「海外株式」の組み合わせで高利回りをうたう商品は「情弱御用達」で、 買った時点でほぼ負けが確定するようなヒドイ商品です。 勉強不足の投資家は銀行にすすめられるまま買ってしまい、大損を食らうのです。

そんなヒドイ金融商品を、ノルマ達成のために友達に売りつけなければなりません。

そして最大のデメリットが「地銀に将来性がない」ことです。 上でさんざん解説してきた通り、銀行の中でも特に地銀には全くといっていいほど将来性がありません。 リストラでクビになったり、給料が下がったりすることは容易に予想できます。

私の周りにも「銀行を辞めたい」「年収が半分になってもいいから転職したい」 と言っている人はたくさんいます。特に地銀への就職を考えている方は、再考が必要です。 今ならまだ間に合います。考え直してください。

地銀への就職はやめとけ

地銀だけはやめとけ!

ここまで解説してきた通り、地銀への就職はやめとけと言わざるを得ません。 就職すると人生がやばいです。合併や淘汰、待遇の悪化、リストラなど地獄ばかりが待ち受けています。 加えてそれを解決する方法がないのですから、夢も希望もありません。

メガバンクすら将来性がないのに地銀は将来性が皆無であり、 メガバンクに勝てる要素も1つもなく、合併しても無駄という窮状なのにリストラの進行度はメガバンク未満というトンデモナイ状況です。 地方の一流企業はメガバンクが顧客として抱えていますから、地方の発展すらメガバンクの仕事です。

既存顧客の地方有力企業の成長に期待するしかないのですが、 経営コンサルティングやビジネスマッチング等の新規事業にも本腰を入れず、 本当にただ「お客さんが勝手に成長しますように」と祈っているだけです。

それでもって「パワハラ地獄」「プライベートがない」「友達をなくす」というデメリットはメガバンクと同じです。 さらに「グループ会社への出向」というリストラ時の生活保障がメガバンクにはありますが、地銀にはありません。

「高い年収」や「財務会計の知識」なら専門商社でも実現できますし、 「転勤がない」なら鉄道業界、インフラ業界があります。

まだ進んでいないリストラですが、地銀の高い年収は今後も維持できる見込みがありません。 また地銀は再編によって淘汰されていき、いずれはメガバンクに飲み込まれるでしょう。 収入は減り、職場はなくなるかもしれません。

「預金保険法」があるのでつぶれはしませんが、待遇はどうなるかわかりません。 斜陽中の斜陽、そしてそれを自力でなんとかする気もない地銀だけは、就職はガチでやめとけと警鐘を鳴らします。

それでも地銀に就職したい場合

就職難易度は、高い!

地方銀行の就職難易度は高いです。 未だ学生の間では「勝ち組」とされ、転勤がなく高待遇で就職人気が高いからです。 メガバンクや総合商社などと併願する学生が多く、ライバルは高学歴ハイスペックであり地方銀行への就職は難しいと言うほかありません。

銀行に就職するには国立大学、MARCHG、関関同立以上の学歴が必要で、 もし学歴に自信がないならインターンシップなど、裏選考ルートから入ることがおすすめです。

特に地銀・第二地銀を志望する場合は、硬直的な年功序列の悪習を打破し、身を切ってでも地元のベンチャー企業を支援したい、 新しいサービスを提供したい、地域活性化の主役を担いたいなど固い意志と強い覚悟をもって臨みましょう。 そんな中で生き抜いて「勝ち組になりたい」という方に向けて、次の記事を用意しています。

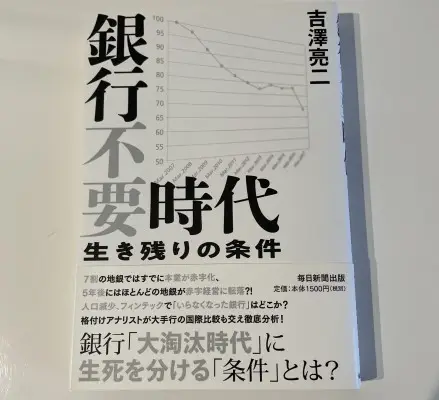

メガバンク・地銀を志望する方におすすめの書籍は「銀行不要時代」です。

海外各国の銀行と比較して、メガバンク・地銀の抱える問題を提起しており、 特に地銀の現状を詳細に分析しています。

私もこの記事を書く際に参考にした書籍ですが、著者の本業が銀行の分析であり、 著者自身も銀行での勤務経験を持つため銀行の内情がよくわかります。 志望企業の選択、エントリーシートの作成にも役立つと思います。